سالهاست که درباره فواید مدیتیشن در مورد سلامت روان ، تقویت ایمنی ، نشاط و خلاقیت صحبت شده است. به نظر می رسد خیلی خوب به نظر برسد اما خبر خوب این است که علم در حال حاضر از بهبود رفاه ، مراقبه متعالی بر الگوهای امواج مغزی EEG و اضطراب نشان می دهد که […]

۱۵ درس رابطه قدرتمند از زوج های شاد و عاشق

من با گروهی از زوج ها که 10 سال یا بیشتر با همسر یا شریک زندگی خود بوده اند ، معاشرت می کنم. به نظر می رسد همه ما افرادی شاد و دوست داشتنی هستیم. البته روابط ما بسیار کامل نیست ، اما به نحوی همه ما تصمیم گرفته ایم که این سفر را با […]

۱۵ شهر آینده اروپا که باید قبل از هر کس دیگری از آنها دیدن کنید

اروپا بعد از خود آمریکای شمالی (مکزیک و کانادا) دومین مقصد بین المللی محبوب آمریکایی ها است. این بدان معناست که بسیاری از رایج ترین شهرهای مورد بازدید شامل پاریس ، لندن ، رم یا شاید حتی کپنهاگ هستند اگر می خواهید از هنجار خارج شوید. با این حال ، آیا حتی در بازدید از […]

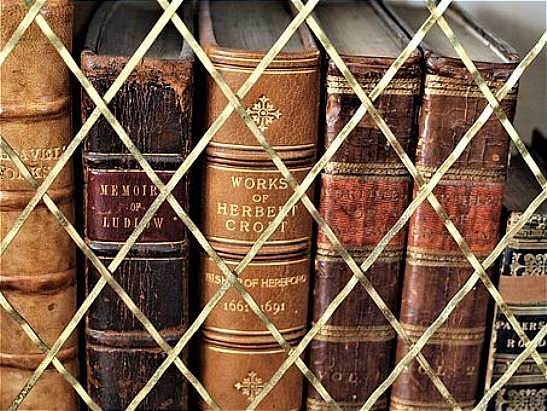

۷۷ کتاب که زندگی من را تغییر داد و ۳ توصیه برای خواندن بیشتر کتاب

کلمات افکاری هستند که وقتی به اشتراک گذاشته شوند به عنوان ایده های خوب یا ایده های بد پذیرفته می شوند. هر کلمه ای که می شنوید یا می خوانید آگاهانه یا ناخودآگاه باورهای شما را شکل می دهد و بنابراین زندگی شما را شکل می دهد. در زیر هفتاد و هفت کتاب از لیست […]

هنگام تعیین چارچوب زمانی برای اهداف خود ، پای خود را ثابت نگه دارید

هر وظیفه ای که به عهده بگیرید نیاز به یک مهلت دارد و همچنین وظایفی را که باید برای رسیدن به هدف خود انجام دهید ، انجام می دهید. مهلت ها به شما این امکان را می دهند که روی کار موردنظر تمرکز کنید و اجازه ندهید زمان به سرعت پیش برود. اگر زمان بندی […]

کابوس مالیات بر پرستار: خطرات پرداخت حقوق کارگران خانگی زیر میز

در لیست موارد ضروری برای کار رویایی شما چیست؟ بازنشستگی را بدون دسترسی به تامین اجتماعی بسیار دشوار می کند. برای کارگران خانگی که از خانواده های خود حمایت می کنند ، دریافت دستمزد زیر میز راهی برای آنها باقی نمی گذارد که در صورت آسیب دیدگی یا از دست دادن شغل ، خانواده خود […]

نحوه تمیز کردن فرش و قالیچه های خود بدون مواد شیمیایی سمی

طراحان داخلی می دانند که فرش ها و فرش ها در دکوراسیون خانه نقش دارند. آنها دارای الگوهای متعددی هستند ، به شما این امکان را می دهند تا ظاهر مورد نظر خود را تکمیل کنید ، رنگ ها و الگوهای کسل کننده موجود را از بین ببرید ، همچنین از نظر عایق کاری و […]

چرا شما باید احساسات دیگران را کنار بگذارید و چگونه این کار را انجام دهید

شما مسئول احساسات دیگران نیستید. اجازه ندهید دیگران شما را متقاعد کنند. پنج کلمه مخوف “شما به من احساس می کنید …” چیزی جز مشکل نیست. آنچه در اینجا به سادگی اتفاق می افتد این است که شخصی شما را مسئول بارهای احساسی خود می کند. این چمدان ربطی به شما ندارد. آنچه شما هستید […]

۱۹ چیز دیگر جز سفر به تنهایی نمی تواند به شما بیاموزد

این اشتیاق را داشتم که برای مدتی از همه چیز و همه دور شوم. من حدود چهار سال بود که از بیماری رنج می بردم و پس از اخبار منفی مداوم پزشکان ، خستگی بر من غلبه کرد. بنابراین ، من کارم را رها کردم ، یک بلیط یک طرفه به طرف دیگر استرالیا خریدم […]

بعد از خواندن این مطلب ، من کاملاً می دانم چه زمانی باید سکوت کنم یا صحبت کنم

آیا تا به حال از چیزی که گفته اید پشیمان شده اید؟ یا آیا زمانی بوده است که می دانستید باید صحبت کنید ، اما نکردید؟ خوب ، در اینجا نکاتی ارزشمند وجود دارد که باید بدانید چه موقع سکوت کنید و چه موقع صحبت کنید. وقتی سکوت طلایی می شود: سکوت کردن می تواند […]

وقتی شروع به دویدن می کنید ، این ۱۳ چیز شگفت انگیز اتفاق می افتد

بسیاری از ما می دانیم که دویدن برای ما مفید است ، به تقویت استقامت شما کمک می کند ، قلب قوی تری ایجاد می کند و به سوزاندن کالری کمک می کند. بسیاری از ما نیز می دانیم ، این آسان نیست. بنابراین در اینجا چند دلیل وجود دارد که چرا باید تلاش کنید […]

سرگرمی ها برای شما خوب هستند: چگونه می توانید متناسب با شخصیت خود پیدا کنید

داشتن یک سرگرمی یک راه عالی برای از بین بردن استرس ، راهی خلاق و راهی برای ملاقات با افراد جدید است. در واقع ، روشهای زیادی وجود دارد که سرگرمی ها برای شما مفید هستند. اما اگر به طور منظم از صنایع دستی ، فروشگاه لوازم ورزشی یا نزدیکترین فروشگاه موسیقی یا کتاب فروشی […]

عطر دیور جادور زنانه

.estp-changedby-essin a{color:1E3FDB# !important} عطر دیور جادور یا دیور ژادور ادوپرفیوم زنانه Dior J’adore یک الهه برای زنان بی باک و با احساس است. عطر دیور جادور (جدور) توسط عطر ساز زبر دست کالیک بکر [Calice Becker] طراحی و ساخته شد. عطر دیور جادور معنای جدید و جذابی از زن بودن را تعریف کرد. به […]

درک پنج زبان عاشقانه می تواند با یک رابطه کامل به شما پاداش دهد

یکی از رایج ترین مشکلات رابطه ، تلاش برای ابراز عشق به شخص دیگر است. بسیاری از مردم کسی را دوست دارند ، اما برای ابراز عشق یا برآوردن انتظارات شریک زندگی خود از او تلاش می کنند. این ممکن است برای هر دو نفر در رابطه بسیار دشوار باشد ، و هر دو طرف […]

۸ نکته برای داشتن احساس خوب در مورد خود بدون هیچ مقایسه ای

هنگامی که موفقیت دیگران را بررسی می کنید ، ممکن است با خود فکر کنید که چگونه با توجه به شرایط خود احساس خوبی در مورد خود داشته باشید. با این حال ، مقایسه خود با دیگران در توانایی شما در رسیدن به پتانسیل شما اختلال ایجاد می کند. این 8 استراتژی را تمرین کنید […]

۳۰+ برنامه رایگان امنیتی ، رمزگذاری ، فایروال و آنتی ویروس برای ویندوز

حفظ ویندوز ایمن و بدون ویروس سخت است. اینترنت مانند میدان مین است ، جایی که یک رایانه ضعیف محافظت شده می تواند توسط انواع ویروس آلوده شود یا به افراد مخرب اجازه دهد با محتویات هارد دیسک شما یا بدتر از آن خود سیستم عامل شما کار کنند. هیچ وقت برای ایمن سازی رایانه […]

۱۳ نکته که فقط افرادی که در مکان هایی که تابستان در آن طول می کشد زندگی می کنند ، درک می کنند

چرا کسی می خواهد در جایی زندگی کند که تابستان در تمام طول سال باشد؟ خسته کننده نمی شود؟ اکثر افرادی که در این نوع آب و هوا زندگی می کنند ، نمی خواهند به خاطر هیچ چیزی آن را رها کنند. در اینجا 15 دلیل وجود دارد. 1- شما از آزادی نیاز به پوشیدن […]

۳ ماده شیمیایی خطرناک که ممکن است باعث سرطان سینه شوند (و چگونه از آن جلوگیری کنیم)

یائسگی پنج برابر افزایش یافته اند . نتیجه گیری؟ قرار گرفتن در معرض مواد شیمیایی مختل کننده هورمون ، از جمله فتالات ، بیسفنول-A و مواد مقاوم در برابر شعله ، یک عامل تعیین کننده در بروز سرطان سینه است. یادگیری بیشتر در مورد این مواد شیمیایی و کار برای جلوگیری از قرار گرفتن در […]

شتابدهی استارتاپها

تعریف استارت آپ به زبان ساده اگر بخواهیم به زبان ساده امروزی تعریف کنیم مجموعه ای نوپا که راهکارهای جدیدی را برای حل مشکلات امروزی ارائه می دهد. بیشتر افراد استارت آپ را فرهنگ نوینی برای اندیشه های نو و خلافیت برفراز ایده های موجود میدانند. اینکه اکثریت آدم ها فکر می کنند استارت آپ […]

بهترین مرکز فروش تابلو در تهران

در این مقاله میخواهم چندین مرکز فروش تابلو دکوراتیو در تهران به شما معرفی کنم 1-لابراتوار چاپ عکس نورقائم یکی از مرکز فروش تابلو دکوراتیو که شما میتوانید به صورت حضوری تابلو دکوراتیو ببنید و خریداری داشته باشید تابلو مدرن در این مجموعه کلی از تابلو طرح برجسته و چاپ عکس وجود دارد که شما […]

لیست گیم سرور های ایرانی در سایت گیم فور

معیارهای مهم در انتخاب بهترین گیم سرور چیست؟ اگر بخواهیم بدانیم که بهترین معیارها برای انتخاب سرور گیم چیست، باید موارد متعددی را مدنظر قرار دهیم. درادامه، به برخی از این معیارهای مهم اشاره خواهیم کرد. ۱. مشخصات سختافزاری و پهنای باند گیم سرور سختافزار نصبشده روی سرور یکی از معیارهای مهمی است که برای انتخاب بهترین […]

روش های اتصال لوله مسی بدون جوشکاری

برای طراحی سیکل بسته لوله گاز مبرد در سیستمهای سرمایشی و طراحی یک سیستم بسته به لولههای مسی نیاز داریم. این لولهها برای عبور گاز در حد فاصل کمپرسور تا کندانسور و بالعکس قرار میگیرند و باید مسیری با کمترین افت فشار و بدون درز ایجاد کنند. اتصال لوله مسی همواره از بحثهای جدی […]

حفاظت از خانهتان با درب ضد سرقت متناسب با آپارتمانها

مقدمه: همگام با رشد شهرنشینی و توسعه آپارتمانها، نگرانیها درباره امنیت خانهها نیز افزایش یافته است. در روزهای اخیر، دربهای ضد سرقت به عنوان یکی از بهترین راهکارهای حفاظتی مطرح شدهاند. در این ریپورتاژ، به معرفی ویژگیها و مزایای درب ضد سرقت آپارتمان میپردازیم. بخش اول: ویژگیهای درب ضد سرقت: – مواد با کیفیت […]

سرویس استیم

سرویس استیم، که بین گیمرها به خاطر خرید بازیها، انجام استریم، به اشتراکگذاری محتوا و ذخیرهسازی دادهها شهرت دارد، برای برخی کاربران به دلیل تحریمهای کشوری قابل دسترس نیست. این محدودیتها گاهی اوقات اجبار به تغییر منطقه کاربری در استیم را ایجاب میکند. در این مطلب، روش تغییر کشور کاربری در سرویس استیم و رفع […]

گیم سرور های ایرانی

شما در گیم فور میتوانید لیست گیم سرور های ایرانی را به راحتی در دسترس داشته باشید، تمام تلاش ما در گیم فور این است که پلیر های ایرانی بتوانند به راحتی به سرور های ایرانی دسترسی داشته باشند، در حال حاضر پلتفرم و گیم هایی که توسط گیم فور پشتیبانی میشوند در کنار صفحه […]

نکات مهم دربارهٔ خرید آنلاین دارو

مک دارو یک داروخانه اینترنتی است که به مشتریان خود امکان خرید داروها را به صورت آنلاین فراهم میکند. این سرویس جدید و مبتکرانه به مشتریان امکان میدهد تا به راحتی و با سرعت بالا داروهای مورد نیاز خود را سفارش دهند آنها تحویل بگیرند. اولین نکته مهم در خرید داروها از مک دارو، […]

انتخاب بهترین بیمه تکمیلی

انتخاب بهترین بیمه تکمیلی: وقتی صحبت از بهترین بیمه تکمیلی به میان میآید، یعنی باید اطلاعات دقیقی در خصوص انواع بیمههای درمان تکمیلی بدست آورد. در اکثر مواقع، عوامل تاثیر گذار و دارای اهمیت برای هر بیمه شده متفاوت بوده و میبایست آنها را شناسایی نموده تا بر اساس نیاز و خواسته خود ارزانترین بیمه تکمیلی و بهترین بیمه درمانی را […]

هیتر یا بخاری صنعتی

هیتر یا بخاری صنعتی وسیله ای می باشد که حرارت مورد نیاز کارخانجات، گلخانه ها، مرغداری ها، سالن های پرورش قارچ و طیور را تامین می کند. هیتر با انواع سوخت های مختلف مانند گاز، گازوئیل، برق و دوگانه سوز کار می کند. تامین حرارت در جاهایی که جانواران و گیاهان را پرورش می دهند از درجه اهمیت […]